Les dernières perspectives économiques de l’OCDE, publiées en mai 2024, soulignent une amélioration du contexte économique mondial, caractérisé par une croissance modérée et une poursuite de la désinflation dans un contexte de persistance des risques géopolitiques. Aussi, les marchés du travail demeurent dynamiques avec des niveaux historiquement bas de chômage.

Au niveau national, il s’est observé une stabilité sur le marché de change au cours de la semaine sous examen, accompagnée d’une légère décélération du rythme hebdomadaire de formation des prix sur le marché des biens et services par rapport à son niveau de la semaine précédente. Cette situation découle des mesures de resserrement de la politique monétaire mise en place par la Banque Centrale depuis le second semestre de 2023 et maintenues pour l’année en cours.

I. ANALYSE DE L’ENVIRONNEMENT EXTÉRIEUR

Selon les perspectives économiques de l’OCDE publiées le mois en cours (mai 2024), la conjoncture économique mondiale montre des signes d’amélioration. En effet, en dépit de la persistance des tensions géopolitiques, il est noté une croissance modeste, une inflation en décélération continue et un marché de l’emploi demeurant dynamique, avec des niveaux historiquement bas de taux de chômage. Une amélioration de la confiance se fait sentir dans le secteur privé, malgré les effets du resserrement des politiques monétaires observés, notamment dans les domaines de l’immobilier et du crédit.

La reprise en cours est notée au niveau de la situation économique globale mais présente des nuances selon les régions du monde. Les États-Unis et certains grands marchés émergents affichent une croissance soutenue, tandis que les économies européennes connaissent des difficultés.

En ce qui concerne les risques, une atténuation de ces dernières est remarquable mais des préoccupations majeures subsistent. Les tensions géopolitiques, notamment au Moyen-Orient, pourraient impacter les marchés de l’énergie et financiers, entraînant une hausse de l’inflation et un ralentissement de la croissance. La charge de la dette est déjà importante et pourrait s’alourdir davantage lors du refinancement des emprunts à faible rendement ou des renégociations de taux fixes. Les attentes de baisse continue de l’inflation pourraient également se révéler irréalistes.

La situation budgétaire reste préoccupante. Les gouvernements doivent faire face à un endettement croissant, à l’adaptation au changement climatique et aux besoins en matière de sécurité. L’augmentation des coûts de service de la dette aggrave la détérioration de la viabilité budgétaire. Bien qu’il n’y ait jamais de moment idéal, les conditions actuelles offrent l’opportunité d’entamer dès maintenant le redressement des finances publiques. Une approche ferme basée sur des réformes budgétaires, une augmentation des recettes et des investissements ciblés sur la croissance est essentielle.

Face à cette croissance modérée, il est crucial de renforcer les échanges internationaux et la productivité. Les politiques commerciales et industrielles doivent viser à garantir la résilience des chaînes de valeur mondiale en favorisant leur diversification tout en préservant les bienfaits de la libéralisation des échanges.

II. ANALYSE DE L’ENVIRONNEMENT INTÉRIEUR

La fermeté de l’économie congolaise est susceptible de perdurer grâce à un taux de croissance du PIB réel dépassant la moyenne de l’Afrique subsaharienne, en raison de la persistance de la vitalité du secteur minier.

S’agissant des prix intérieurs, il s’est observé une légère décélération par rapport à son niveau de la semaine précédente.

Sur le marché des changes, au cours de la semaine sous revue, le Franc congolais s’est légèrement déprécié tant sur le segment officiel qu’au parallèle. Au niveau des finances publiques, un léger dépassement mensuel est enregistré au niveau des recettes, tandis qu’une diminution des dépenses publiques traduit par une baisse de la consommation est observée au cours de la période sous examen. Cette situation découle de l’échéance fiscale.

Sur le plan monétaire, ce secteur témoigne d’une certaine réserve de la part des banques en prévision de la grande échéance fiscale. Il est observé une absence d’opérations sur le marché interbancaire, un retrait de liquidité dans les bons BCC et une reprise timide des opérations en banque.

2.1. Secteur réel

Au regard de la confiance des chefs d’entreprises quant aux perspectives à court terme, l’économie congolaise devrait demeurer sur le sentier d’une croissance forte. Sur le marché des biens et services, il s’observe depuis le début de l’année une décélération du rythme mensuel de formation des prix intérieurs en lien avec les mesures de durcissement de la politique monétaire mise en place par la Banque Centrale depuis le deuxième semestre de 2023.

2.1.1. Croissance

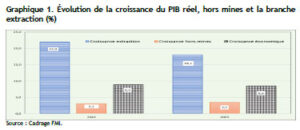

Selon l’estimation faite sur base des données de production à fin décembre, par la Commission des Études Statistiques et des Comptes Nationaux (CESCN), le PIB en termes réels a progressé de 8,6 % en 2023 contre 8,9 % réalisée l’année précédente. Globalement, l’évolution de la croissance devrait être portée par le bon comportement de l’industrie extractive, à travers notamment l’accroissement de la production des produits phares, à savoir le cuivre et le cobalt.

L’analyse sectorielle faite par la CESCN renseigne que cette évolution de l’activité économique serait essentiellement impulsée par le secteur primaire dont la valeur ajoutée passerait de 15,6 % en 2022 à 13,5 % en 2023, soit une contribution à la croissance de 6,6 points.

Le secteur tertiaire, en deuxième position, devrait progresser de 3,0 %, contribuant à la croissance du PIB réel à hauteur de 1,1 point. La valeur ajoutée du secteur secondaire augmenterait de 6,0 % pour une contribution de 0,9 point de croissance.

Pour 2024, la croissance est projetée par la mission du FMI à 5,7 % contre 4,8 % par la CESCN, principalement du fait d’un effet de base des exportations minières.

2.1.1.1. Croissance du secteur extractif

Les activités de la branche « Extraction » qui augmenteraient de 18,1 % en 2O23 contre 22,0 % une année plus tôt, induirait une contribution à la croissance de 6,3 points. Cette évolution serait tributaire d’une demande internationale soutenue des principaux métaux d’exportations notamment le cuivre et le cobalt.

2.1.1.2. Croissance du secteur Non Extractif

L’année 2023 serait caractérisée par une bonne orientation des activités non extractives, attestée par le PIB hors-mines qui devrait se situer à 3,5 % contre 3,1 % en 2022. Cette évolution serait principalement soutenue par la consolidation des activités de la branche « Bâtiment et travaux publics » dont la valeur ajoutée devrait s’accélérer de 14,0 % contre 3,5 % en 2022. Sa contribution à la croissance serait de 0,6 point.

La branche « Transports et Télécommunication » à travers sa sous-branche télécommunication progresserait de 8,2 % en 2023. Cette activité enregistrerait une contribution à la croissance de 0,5 point.

Les branches « Commerce » et « Industries manufacturières » devraient tous contribuer de 0,3 point à la croissance. Leur valeur ajoutée progresserait respectivement de 2,0 % et 2,6 %.

Les activités de la sous-branche « Agriculture » indiqueraient une croissance de sa valeur de 3,3 % en 2023 contre 2,4 % en 2022. La contribution à la croissance de ces activités s’établirait à 0,4 point venant de 0,3 point d’une année à l’autre.

Graphique 1. Évolution de la croissance du PIB réel, hors mines et la branche extraction (%)

Source : Cadrage FMI.

La mise en oeuvre du PDL-145T, l’organisation du 9ème jeu de la francophonie par le pays, la réhabilitation des voies et moyens de communication couplée à l’amélioration des revenus des ménages avec un effet positif sur la consommation, devraient propulser les activités de commerce, de restauration ainsi que des services bancaires.

2.1.2. Baromètre de conjoncture

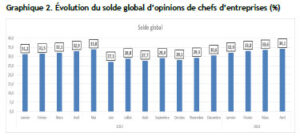

Au mois d’avril 2024, les chefs d’entreprises ont été plus optimistes quant à l’évolution de la conjoncture économique, pour le quatrième mois consécutif. Ce comportement est attesté par le solde global brut de leurs opinions mensuelles qui a atteint 34,1 % contre +33,6 % un mois plus tôt, soit l’amplitude la plus élevée depuis le début de l’année.

Ce maintien d’optimisme est, en grande partie, le reflet du dynamisme de l’Industrie Extractive, en dépit du fléchissement observé dans les autres secteurs.

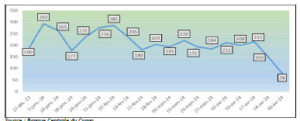

Graphique 2. Évolution du solde global d’opinions de chefs d’entreprises (%)

Source : Banque Centrale du Congo.

2.1.3. Marché des biens et services

Tout en demeurant à un niveau sous contrôle, le rythme de formation des prix intérieurs a enregistré au courant de la première semaine du mois de mai une légère décélération par rapport à son niveau de la semaine précédente. En effet, le rythme d’accroissement des prix intérieurs est ressorti, d’une semaine à l’autre à 0,247 % venant d’une réalisation de 0,318 % une semaine plus tôt. Ce ralentissement est principalement soutenu par l’évolution de la fonction de consommation « Produits alimentaires et boissons non alcoolisées », qui est le poste le plus pondéré, dont la variation de l’indice s’est contractée de 0,2 point.

En termes de contribution, le groupe : « Produits alimentaires et boissons non alcoolisées » a contribué à l’indice global à hauteur de 39,30 % alors que sa contribution était à 68,65 % la semaine passée. Cette dernière est suivie des postes « Logement, eau, électricité, gaz, et autres combustibles », « Transports » et « Biens et services divers » dont les contributions à l’inflation sont respectivement de 19,21 %, 15,30 % et 11,40 %, et « Santé » 5,07 %.

Graphique 3. Évolution du taux d’inflation hebdomadaire

Source : Banque Centrale du Congo.

En cumul annuel, l’inflation s’est située à 4,811 % contre 7,006 % à la période correspondante de 2023, face à une cible annuelle fixée à 11,6 % à fin décembre 2024. En glissement annuel et en annualisé, l’inflation est ressortie respectivement à 21,212 % et 14,538 %.

2.2. Finances Publiques

Les statistiques renseignent que les recettes publiques, au cours de quatre premiers mois de l’année 2024, ont été mobilisées au-delà des prévisions retenues dans le plan de trésorerie de l’Etat. Du côté des dépenses publiques, il s’observe une tendance baisse comparativement au niveau programmé pour le premier quadrimestre.

Par ailleurs, au mois de mai courant, constituant l’échéance fiscale au titre de premier acompte provisionnel, le plan de trésorerie prévisionnel, pour le mois, table sur la réalisation des recettes à hauteur de 1.627,0 milliards de CDF et les dépenses à exécuter de l’ordre de

2.114,1 milliards.

2.2.1. Exécution des Opérations Financières de l’Etat en 2024

Au 03 mai 2024, le tableau de suivi de la situation financière de l’État produit par la Banque Centrale du Congo indique que les recettes mobilisées par les régies financières ont totalisé 121,4 milliards de CDF contre des dépenses chiffrées à 137,5 milliards de CDF. Au cours du mois d’avril 2024, les recettes publiques ont été collectées au-delà des prévisions retenues dans le plan de trésorerie pour le mois. En effet, sur un montant programmé de 3.554,6 milliards de CDF, les régies financières ont recouvré 4.096,0 milliards. Cette situation est consécutive à l’échéance fiscale où les contribuables versent le solde de l’impôt sur les bénéfices et profits. L’analyse par poste révèle que les trois régies financières ont enregistré de plus-values. Sur un montant attendu de 2.709,6 milliards de CDF, la DGI a mobilisé 3.182,4 milliards. La DGDA a collecté 476,2 milliards contre des prévisions de 475,5 milliards. La DGRAD, quant à elle, a recouvré 437,5 milliards de CDF sur un montant prévisionnel de 322,3 milliards. Du côté des dépenses publiques, il s’observe une sous-consommation par rapport aux prévisions du mois. En effet, sur un montant projeté à 2.821,2 milliards, les décaissements se sont établis à 2.748,2 milliards. En cumul annuel, au 3 mai 2024, le tableau de suivi de la situation financière de l’État affiche un niveau des recettes de l’Etat de 10.457,4 milliards de CDF dont 8.701,0 milliards des recettes des régies financières et des dépenses chiffrées à 8.698,8 milliards de CDF.

2.2.2. Situation des Bons et Obligations du Trésor

Sur le marché intérieur des titres de la dette, au cours de la séance d’adjudication du 30 avril 2024, le Trésor a levé la totalité des soumissions des banques, soit 25,0 millions de USD au titre des Bons du Trésor émis en dollar américain pour une maturité de 6 mois. Avec un taux moyen pondéré de 10, 0 %, le taux de couverture a été de 83,3 % par rapport au montant annoncé.

S’agissant des remboursements des titres échus, le Trésor a globalement remboursé, à fin avril 2024, un import de 920,9 milliards de CDF dont 596,2 milliards des Bons du Trésor et 324,7 milliards d’Obligations du Trésor.

2.3. Secteur extérieur

Au cours de la semaine sous analyse, le marché des changes est demeuré relativement stable dans ses principaux segments.

Le niveau des réserves internationales s’accroit, atteignant 3,0 mois d’importations. Les cours des principaux produits de base essentiels à l’économie congolaise ont évolué de manière divergente.

2.3.1. Marché des changes, Budget en devises et réserves internationales

Au 03 mai 2024, le Franc congolais s’est légèrement déprécié de 0,10 % à l’indicatif et 0,13 % au parallèle en rythme hebdomadaire. Le taux s’est situé respectivement à 2.786,04 CDF le dollar américain à l’indicatif et 2.792,82 au parallèle. Comparé à fin décembre 2023, il s’observe une dépréciation de 4,20 % à l’indicatif et 3,80 % au parallèle.

Dans les grandes villes des provinces, le taux de change moyen s’est situé à 2.781,42 CDF, soit un taux d’appréciation hebdomadaire de 0,11 %.

Par ailleurs, au 30 avril 2024, l’exécution du budget en devises s’est soldée par un excédent mensuel de 481,6 millions de USD, résultant des recettes de 487,1 millions et des dépenses de 5,6 millions. Ce solde a porté l’excédent cumulé annuel à 829,7 millions de USD.

Les réserves internationales se sont établies à 5.616,03 millions de USD au 02 mai 2024 contre 4.166,70 millions en avril 2023, soit une accumulation de plus de 1.449,363 millions de USD sur une année. Ce niveau correspondant à 3,04 mois d’importations des biens et services. 2.3.2. Évolution des cours des produits de base

Au 02 mai 2024, le prix du pétrole a diminué de 5,84 %, s’établissant à 83,81 USD, en réaction au dernier rapport hebdomadaire de l’Agence américaine d’Information sur l’Energie (AIE). Selon ce rapport, les stocks commerciaux américains de pétrole brut ont connu un accroissement de 7,3 millions de barils, en rythme hebdomadaire, contre une hausse prévisionnelle de 2,5 millions de barils. Pour rappel, ces stocks n’ont jamais été aussi élevés depuis juin 2023. Rapproché à fin décembre 2023, le prix du baril s’est accru de 7,63 %. En glissement annuel, il a bondi de 14,93 %.

Le cours du cuivre a reculé de 2,19 %, d’une semaine à l’autre, pour se situer à 9.804,50 USD la tonne, en raison du ralentissement de la croissance de l’activité manufacturière en Chine, l’un des principaux consommateurs du métal rouge. Toutefois au cours de la semaine sous analyse, ce cours a atteint son plus haut niveau depuis deux ans, suite aux inquiétudes d’un futur resserrement de l’offre, dans un contexte de demande croissante liée à la transition énergétique et à l’intelligence artificielle. Sur les douze derniers mois, il a augmenté de 22,31 %.

Le cours du cobalt a enregistré une variation hebdomadaire nulle se maintenant à 27.753,00 USD la tonne. En glissement annuel, ce cours a baissé de 18,96 %. Il sied d’indiquer qu’en 2023, l’économie congolaise avait vu le prix international de son deuxième produit d’exportation à savoir le cobalt, évoluer à la baisse pour atteindre son niveau le plus faible depuis cinq ans.

Le prix de l’or a enregistré une baisse hebdomadaire de 1,95 %, s’établissant à 2.314,81 USD l’Once. Comparé à ses niveaux de mai et décembre 2023, le prix de l’once d’or a augmenté de 17,23 % et 11,81 %, respectivement.

Sur le marché de Chicago, les prix du blé et du maïs se sont accrus respectivement de 2,06 % et 5,10 %, se situant à 225,74 USD et 170,36 USD, tirés par les conditions météorologiques critiques. En effet, une sécheresse extrême a été signalée en Russie et dans certaines parties des États-Unis, occasionnant le dessèchement des cultures et suscitant des doutes sur les perspectives de production. Il convient de noter que les Etats-Unis demeurent le premier producteur mondial de maïs, tandis que la Russie est le premier exportateur mondial de blé, avec des prévisions d’exportation de plus de 50,0 millions de tonnes pour la campagne en cours 2023-2024, représentant près du quart des échanges mondiaux. Sur les douze derniers mois, le cours du blé affiche une hausse de 2,15 % alors que celui du maïs a baissé de 22,55 %.

2.3.3. Balance des biens

En mars 2024, le volume des échanges entre la RDC et le reste du monde a progressé de 2,39 % par rapport à la période correspondante de 2023.

La Balance commerciale a affiché un excédent de 4. 515,53 millions de USD contre celui de 627,42 millions réalisés en mars 2023. Rapproché au PIB, cet excédent représente 6,05 % contre 0,93 % une année plus tôt.

2.4. Secteur Monétaire

Au 03 mai 2024, le secteur monétaire indique une tendance à la prudence dans le chef des banques à l’approche de la grande échéance fiscale. Il apparait un fort retrait de liquidité au niveau des Bons BCC et une absence totale d’opérations au niveau du marché en banque ainsi qu’à l’interbancaire.

2.4.1. Comportement des agrégats monétaires

Au 03 Mai 2024, la situation monétaire renseigne une croissance hebdomadaire de la monnaie centrale de 1,8 % pour se situer à 8.935,8 milliards de CDF. Cette augmentation découle de la hausse des actifs extérieurs nets de 1.229,6 milliards de CDF. Par contre, les actifs intérieurs nets ont enregistré une baisse de 1.072,8 milliards attribuables aux Autres postes nets et aux créances nettes sur l’administration centrale.

Pour ce qui est des composantes, l’augmentation de la monnaie centrale est expliqué principalement par la hausse enregistrée par les engagements envers les autres institutions de dépôts de 163,7 milliards contre une baisse de la circulation fiduciaire de 6,9 milliards.

A contrario, les passifs monétaires au sens large ont enregistré une diminution hebdomadaire de 0,02% pour se situer à 38.407,4 milliards de CDF. Cette décroissance résulte de la baisse des actifs intérieurs nets de 1.236,6 milliards de CDF contrebalancé par la hausse des actifs extérieurs nets de 1.229,6 milliards de CDF. Au niveau des composantes, la baisse de cet agrégat est attribuable aux numéraires hors institutions des dépôts.

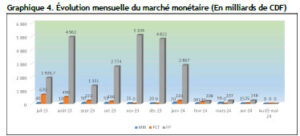

2.4.2. Marché monétaire

Au cours de la semaine sous analyse, le marché monétaire affiche un faible volume de transactions sur une tendance globale. Il est noté une faible souscription au bon BCC et aucune opération sur le marché en banque et sur le marché interbancaire.

Le guichet des prêts à court terme n’a enregistré aucune opération au cours de la semaine sous étude. En cumul mensuel et annuel, il affiche des volumes d’opérations respectivement de 135,0 milliards de CDF et 485,0 milliards. Pour rappel, en 2023, le volume d’opérations y enregistré s’est chiffré à 3.474,0 milliards.

De même, sur le guichet des facilités permanentes, aucune transaction n’a été perçu au cours de la semaine sous analyse. En cumul mensuel et annuel, ce guichet affiche des volumes d’opérations respectivement de 248,0 milliards et 3.560,0 milliards de CDF en 2024. L’année précédente, elle avait connu un volume d’opérations exceptionnel de 21.569,7 milliards de CDF.

Le marché interbancaire n’a enregistré aucune transaction au cours de la semaine sous étude. En cumul mensuel et annuel, ce guichet affiche des volumes d’opérations respectivement de 15,0 milliards de CDF et 174,0 milliards. En 2023, le volume des transactions y enregistré s’est fixé à 373,0 milliards.

Toutefois, les taux d’intérêt appliqués sur les différents guichets se sont situés entre 25,0 % et 26,0 %, sur le marché interbancaire, des prêts à court terme et celui des facilités permanentes.

Graphique 4. Évolution mensuelle du marché monétaire (En milliards de CDF)

Source : Banque Centrale du Congo.

2.4.3. Évolution de la position nette des avoirs en monnaie nationale des banques commerciales en compte courant à la BCC

Au 03 mai 2024, les avoirs des banques commerciales en monnaie nationale en compte courant à la Banque Centrale du Congo ont enregistré une baisse hebdomadaire de 16,5 milliards de CDF pour se situer à 3.211,4 milliards. La réserve obligatoire en monnaie nationale notifiée étant de 2.376,0 milliards de CDF, il se dégage une position nette des avoirs en monnaie nationale des banques commerciales de 814,8 milliards de CDF contre un niveau de 831,3 milliards une semaine auparavant. En moyenne hebdomadaire, la position nette des banques s’est située à 871,9 milliards de CDF.

Par ailleurs, la réserve obligatoire en devises se situe à 1.031,2 milliards de CDF.

Graphique 5. Évolution de la position nette des avoirs en monnaie nationale des banques commerciales en compte courant à la BCC (En milliards de CDF)

Source : Banque Centrale du Congo.

2.4.4. Dynamisme de l’activité bancaire

A fin mars 2024, les dépôts de la clientèle, dans le bilan consolidé du secteur bancaire, se sont situés à 12.386,67 millions de USD, traduisant une hausse mensuelle de 2,66 %. La structure de dépôts a été principalement dominée par les dépôts des ménages, des entreprises privées et ceux des entreprises publiques qui ont représenté respectivement 33,1 % ; 32,6 % et 11,6 % du total, suivis de ceux des petites et moyennes entreprises, des ISBLM et de l’Administration publique. En 2023, les dépôts de la clientèle se sont accrus de 4,0 % pour s’établir à 12.034,36 millions d’USD à fin décembre 2023.

De même, les crédits bruts affichent une croissance mensuelle de 1,0 %, pour s’établir à 7.530,7 millions de USD contre un niveau de 7.451,9 millions à fin février 2023. Cette situation résulte principalement des crédits octroyés aux entreprises privées, ménages et aux petites et moyennes entreprises. Quant à la ventilation par monnaie, les crédits restent dominés par ceux en devises. En 2023, les crédits bruts ont enregistré une croissance annuelle de 42,3 % pour se situer à 7.278,69 millions d’USD à fin décembre 2023.

2.4.5. Évolution de l’émission monétaire

Au 02 mai 2024, l’émission monétaire nette cumulée s’est établie à 241,3 milliards de CDF, tenant d’une mise en circulation des billets de 468,8 milliards et des destructions de 227,4 milliards de CDF. Les billets recyclés se sont établis à 1.812,8 milliards dont 70,3 % en provinces.

2.5. Etat des instruments de la politique monétaire

2.5.1. Le taux directeur

Le taux directeur est resté inchangé à 25 % l’an depuis la date du 08 août 2023. Ce dernier réajustement avait permis de relever l’attractivité des bons BCC à l’effet de permettre des arbitrages judicieux avec d’autres actifs notamment les devises.

A ce jour, il est resté réel positif à raison de 2.765 points par rapport à l’inflation en glissement annuel et 6.496 comparativement à l’inflation annualisée.

Ce statut lui permet de soutenir les ventes des bons BCC, de lutter efficacement contre l’inflation et d’accompagner les anticipations anti-inflationnistes.

2.5.2. Les coefficients de la réserve obligatoire

En date du 19 juin 2023, le Comité de Politique Monétaire a décidé de l’augmentation du coefficient de la réserve obligatoire sur les dépôts à vue en monnaie nationale, passant de 0,0 % à 10,0 %. Les niveaux des autres coefficients de la réserve obligatoire ont été maintenus inchangés par rapport à leurs niveaux de 2022, à savoir : 0,0 % pour les dépôts en monnaie nationale à terme, 13,0 % et 12,0 % respectivement pour les dépôts à vue et à terme en monnaies étrangères. Au 31 mars 2024, la réserve obligatoire en CDF s’est situé à de 2.376,0 milliards de CDF milliards de CDF contre un niveau de 2.454,7 milliards de CDF à fin décembre 2023.

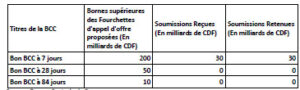

2.5.3. Les fourchettes d’appels d’offres des bons BCC

La semaine sous analyse a été marquée par une forte injection de la liquidité traduit par une baisse de l’encours des Bons BCC. Il convient de relever que cette baisse de l’encours est en lien direct avec la grande échéance fiscale. En effet, la Banque Centrale avait lancé un appel d’offres, au 30 avril 2024, situant les bornes supérieures des fourchettes à : 200,0 milliards de CDF sur le Bon BCC à 7 jours, 50,0 milliards sur le Bon BCC à 28 jours et 10,0 milliards sur le Bon BCC à 84 jours. Lors de la séance d’adjudication, les souscriptions des banques se sont établies à seulement 30,0 milliards de CDF pour la maturité à 7 jours.

Tableau 2. Résultats de la séance d’adjudication du mardi 30 avril 2024

Source : Banque Centrale du Congo.

Ainsi, l’encours des Bons BCC est passé de 150,0 milliards de CDF la semaine précédente à 78,0 milliards, traduisant une injection hebdomadaire de 72,0 milliards de CDF. Cet encours est réparti de la manière suivante : 30,0 milliards de CDF pour la maturité à 7 jours, 33,0 milliards pour celle à 28 jours et 15,0 milliards pour celle à 84 jours. Au 03 mai 2024, les charges des Bons BCC ont atteint 17.359,31 millions de CDF.

Graphique 6. Évolution de l’encours des Bons BCC (en milliards de CDF)

Source : Banque Centrale du Congo