Le Fonds monétaire international (FMI) a enclenché le plus grand plan de création de monnaie de son histoire. Celle-ci se révèle cruciale pour les réserves monétaires du continent. Sur les 650 milliards USD de DTS alloués fin août par le FMI, seuls 34 milliards furent distribués à l’Afrique.

Les DTS (Droits de tirage spéciaux) viennent alimenter les réserves en devises des pays africains, alors que nombre d’entre eux ont été contraints de puiser dans celles-ci afin de combler le manque de financements en 2020. Cette perte de plus de 50 milliards USD à l’échelle du continent a été particulièrement marquée en Afrique du Nord, où elle équivaut à 16 % des réserves de 2019.

Les économies dépendantes du tourisme (-16 % en Égypte, – 9 % au Cap-Vert) et certains pays pétroliers (- 31 % en Libye, – 23 % en Algérie, – 17 % en Angola) ont enregistré des baisses significatives, alors même que ces derniers abordaient la crise avec des réserves déjà affectées par le retournement des cours de 2014.

Cette allocation offre ainsi un soutien essentiel aux pays dont les liquidités externes sont les plus fragiles. En Zambie, en situation de défaut de paiement depuis novembre 2020, le montant alloué (1,3 milliard USD) a permis de doubler les réserves.

À l’inverse, de moindres factures d’importations et les financements de la communauté internationale ont renforcé significativement la liquidité externe d’une dizaine de pays (+ 23 % au Rwanda, + 37 % au Maroc, + 46 % aux Comores). Mais même pour ces pays, les DTS offrent un élément de confort bienvenu alors que la crise de Covid-19 se poursuit. Et ce d’autant plus que cette hausse des réserves de change apparaît en trompe-l’œil puisqu’elle est financée par des emprunts et est donc génératrice d’endettement additionnel et/ou associée à une chute temporaire de la demande intérieure.

Cependant, la reconstitution des réserves ne signifie pas pour autant que celles-ci sont suffisantes. L’adéquation du niveau des réserves en devises d’un pays s’apprécie à l’aune de son exposition aux chocs externes et de sa capacité d’absorption.

L’amortissement de la dette en devises : un enjeu à venir

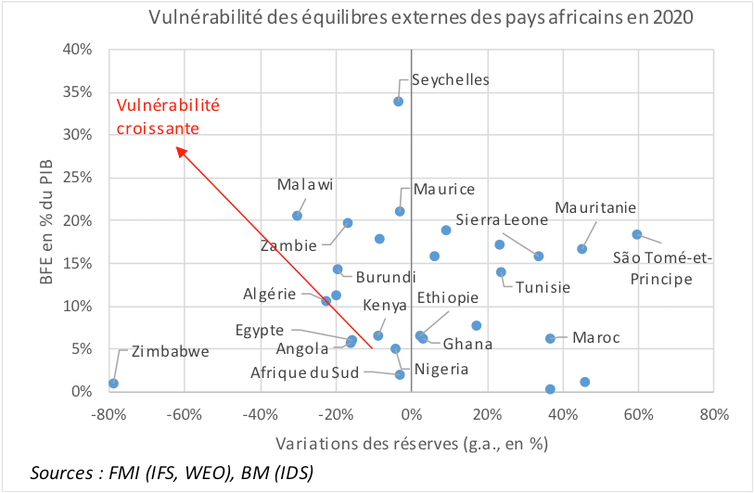

La vulnérabilité externe dépend en premier lieu de l’ampleur du besoin de financement externe (BFE), qui résulte majoritairement des déséquilibres dans les échanges, dits courants de biens, de services et de capitaux de chaque pays avec le reste du monde.

À court terme, la pandémie n’affecte pas significativement le BFE du continent, qui devrait représenter près de 7 % du PIB africain en moyenne par an entre 2020 et 2022 (en mettant de côté les flux de remboursement de dettes de court terme).

En 2020, la chute des importations associée au ralentissement de l’activité économique et à la fermeture des frontières a compensé la volatilité des cours des matières premières et l’effondrement des recettes touristiques.

En revanche, les BFE africains devraient augmenter à moyen terme, portés par le remboursement du principal d’une dette externe croissante. L’ampleur du BFE constitue déjà une source de vulnérabilité pour la Tunisie (17 % du PIB en 2021 et projeté à 14 % du PIB en moyenne entre 2022 et 2025), les pays insulaires touristiques – privés de leur entrée de devises la plus importante – et les pays producteurs de matières premières, qui restent vulnérables aux retournements des cours.

Les réserves en devises mobilisées pour pallier la chute des financements privés

Plus le BFE est élevé, plus les financements doivent être abondants pour le couvrir, et, de préférence, stables et de long terme. Tout repli de ces derniers expose alors le pays à une contraction de la disponibilité des devises. Or, les flux d’investissements directs étrangers (IDE) à destination de l’Afrique se sont contractés de 16 % en 2020 (- 35 % en Égypte et – 39 % en Afrique du Sud). La baisse du nombre de nouveaux grands projets d’infrastructures (- 74 %) est de mauvais augure pour les flux d’IDE dans les prochaines années.

En parallèle, les émergents africains (Égypte, Nigeria, Angola) n’ont pas été épargnés par la vague des sorties des capitaux les plus volatils. Enfin, les conditions de financement sur les marchés obligataires internationaux sont demeurées prohibitives pendant de longs mois, de sorte que les émissions souveraines de l’Afrique subsaharienne ont chuté de 70 % en 2020.

Si l’assouplissement des conditions financières a permis des retours sur les marchés en 2021, cette option reste coûteuse. Les pays africains ont aussi pu compter sur le soutien des bailleurs multilatéraux ou bilatéraux pour combler une partie du manque (gap) de financement, limitant ainsi la sollicitation de leurs réserves de change.

Le régime de change : un facteur déterminant face aux chocs

À niveau de réserves identique, la capacité d’absorption du choc est moins forte pour un pays à régime de change fixe par rapport à un pays en régime de change flottant. Ainsi, pour les pays en régime de change flottant, la dépréciation de la monnaie (- 33 % pour le kwacha zambien, – 27 % pour le kwanza angolais, – 16 % pour le birréthiopien, etc.) a permis de préserver partiellement les réserves de ces pays.

L’adéquation des réserves de change se mesure au regard des importations du pays (le seuil de trois mois de couverture est souvent retenu), de la dette de court terme (couverture totale) et de la masse monétaire (20 %). Selon ces critères, l’allocation des DTS a une incidence limitée.

L’impact le plus significatif concerne la Zambie, à qui elle permet de restaurer la liquidité, et, dans une moindre mesure, la Sierra Leone et le Malawi. Elle soutient également la liquidité des pays de l’UEMOA, mais demeure insuffisante pour restaurer l’adéquation des réserves des pays de la CEMAC.

La question de la liquidité en devises restera prégnante

Les incertitudes planant sur le dynamisme du retour des capitaux en Afrique, couplées à des besoins en hausse – notamment pour honorer le service de la dette externe des pays les plus vulnérables –, font apparaître un gap de financement estimé par le FMI à 345 milliards USD entre 2020 et 2023 pour le continent.

Dans ce contexte, la question de la liquidité en devises restera prégnante dans les années à venir. La contraction des réserves devrait se poursuivre, à un rythme moindre, en Afrique du Nord tandis qu’elle tendrait plutôt à stagner en Afrique subsaharienne.

Au regard des enjeux de liquidité de l’Afrique, l’insuffisance de cette nouvelle allocation de DTS devrait susciter un élan de solidarité internationale parmi les pays à revenu élevé, qui ont bénéficié de 440 milliards USD d’allocation. Ces pays ont en effet la possibilité de procéder à une réallocation volontaire et ainsi alimenter un «Fonds pour la durabilité et la résilience» dont pourraient bénéficier 38 pays d’Afrique sub-saharienne.

Econews avec Le Point Afrique