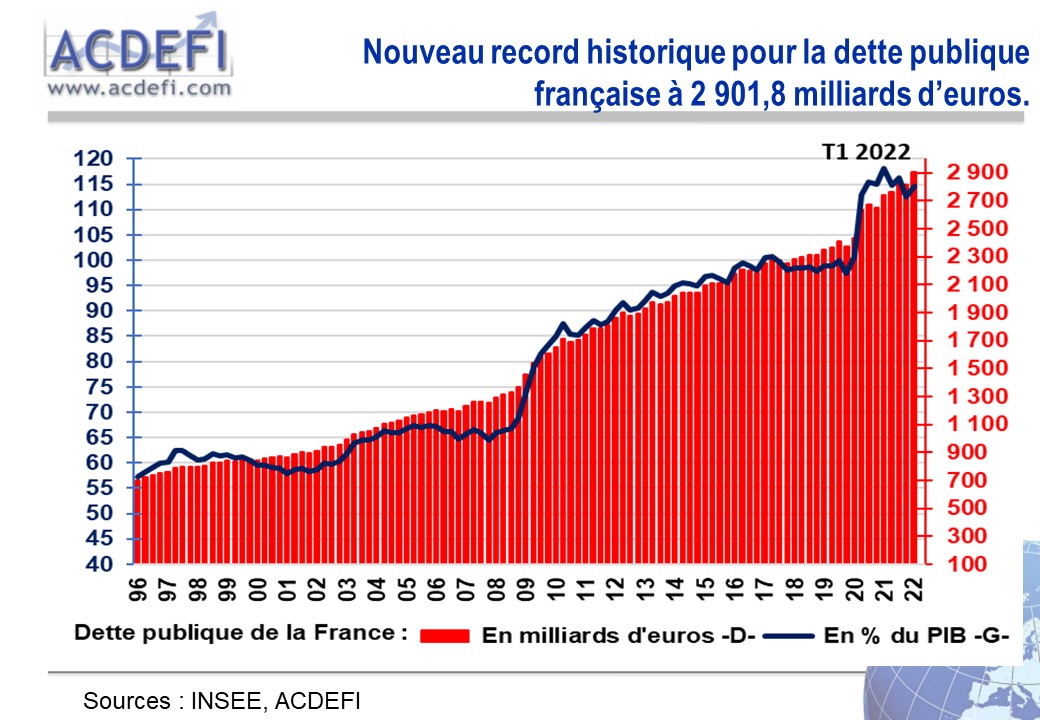

C’est un FMI anxieux qui appelle la France à assainir ses finances publiques. Le pays, endetté à presque 3.000 milliards d’euros, inquiète au point que l’agence de notation Fitch envisagerait de rétrograder le pays d’une note double A à un A simple. Mais comment est décidée cette note ? Et à quoi sert-elle ? Europe 1 fait le point.

Bouclier tarifaire, quoi qu’il en coûte… Le Fonds Monétaire International (FMI) appelle la France à assainir ses finances publiques. Avec une dette approchant les 3.000 milliards d’euros, le FMI craint que le déficit français ne se creuse encore en 2023. Pire, mercredi dernier, le cabinet « Standard and Poor’s» a annoncé, pour la première fois depuis près de deux ans un repli de l’activité en France.

Et le cabinet américain n’est pas le seul à voir rouge pour l’Hexagone. La semaine dernière déjà, l’agence de notation Fitch envisageait de rétrograder la France d’une note d’un double A à un A simple. Une diminution de note qui pourrait affecter en vérité la confiance des investisseurs. Cette note est cruciale pour le pays, mais comment est-elle décidée ? Et comment fonctionnent ces agences de notations ?

Une mission des services du Fonds monétaire international (FMI), dirigée par M. Jeffrey Franks, a effectué une visite en France, du 7 au 18 novembre 2022, dans le cadre des consultations de 2022 au titre de l’article IV. À l’issue de cette visite, la mission a, entre autres, noté que « La loi de finances 2023 ne cible pas une réduction du déficit, reportant l’ajustement budgétaire à 2024 ».

A cet effet, « les services du FMI prévoient qu’avec la prolongation des mesures énergétiques, la suppression d’une taxe distorsive sur le chiffre d’affaires (CVAE) et la disparition des recettes exceptionnelles constatées en 2022, la politique budgétaire restera modérément expansionniste en 2023, ce qui entraînera vraisemblablement un léger creusement du déficit. Au contraire, les services du FMI préconisent un léger resserrement budgétaire de ¼ de point de pourcentage du PIB par rapport à 2022 (juste au-dessus de ½ point de pourcentage du PIB par rapport aux prévisions actuelles du FMI). Cet ajustement pourrait être en grande partie atteint en ciblant mieux les soutiens en matière énergétique (comme indiqué ci-dessus) et en limitant leur ampleur aux économies réalisées par la baisse des subventions et des revenus exceptionnels des producteurs d’énergie renouvelable (dans le cadre de la CSPE). Si d’autres économies s’avèrent nécessaires, elles pourraient être obtenues en reportant les réductions d’impôts sur la production jusqu’à ce que des mesures compensatoires soient en place ou en prenant d’autres mesures. Si toutefois l’économie se détériore considérablement en deçà des prévisions actuelles, il conviendrait de laisser les stabilisateurs automatiques amortir la chute, mais tout soutien discrétionnaire devrait être bien ciblé et équilibré par des mesures compensatoires pour garantir la crédibilité de la politique, la viabilité budgétaire et la cohérence avec la politique monétaire. Dans un scénario optimiste, il conviendrait d’épargner toutes les recettes supplémentaires et d’éliminer plus rapidement les aides publiques pour accélérer la réduction du déficit », pouvait-on lire dans leur déclaration de fin de mission.

De l’avis du FMI, « le rééquilibrage budgétaire devrait être axé sur la réduction de la croissance des dépenses courantes, en s’appuyant sur des réformes structurelles ». Pour éviter d’alourdir une pression fiscale déjà élevée, le FMI pense que « les mesures devraient se concentrer sur la rationalisation des dépenses courantes tout en laissant une certaine marge de manœuvre pour accélérer les investissements écologiques et numériques. Dans un premier temps, la réduction des dépenses nécessaire pourrait être obtenue en épargnant la totalité du retrait des mesures de soutien budgétaire temporaires accordées dans le cadre de la COVID et du choc énergétique, ce qui pourrait représenter jusqu’à un tiers de l’ajustement requis ».

Évaluer les capacités de remboursements

Les agences de notation sont des organismes privés au service des investisseurs qui achètent des dettes d’entreprises ou d’États sur les marchés financiers. Elles sont chargées d’évaluer les capacités de remboursement des emprunteurs, qu’il s’agisse d’entreprises, de collectivités locales ou d’États. Plus le risque de défaut de paiement est élevé, plus la note se dégrade et inversement.

La note triple A définit une bonne capacité à rembourser ses emprunts, un triple B pour une capacité moyenne et ainsi de suite jusqu’à la note D réservée aux emprunteurs en faillite. Et si ces agences de notation sont redoutées par les États, c’est parce qu’elles ont une influence directe sur la possibilité des États à emprunter. Ainsi, une note en baisse se traduit par des risques plus élevés sur le remboursement des obligations d’État et fait grimper les taux d’intérêt.