L’économie mondiale continue de faire face à des perspectives de ralentissement de l’activité productive et de l’inflation en 2024. Cette évolution est consécutive à la persistance des vents contraires liés à l’intensification des tensions commerciales et des conséquences du resserrement monétaire. S’agissant particulièrement de l’inflation globale, la tendance baissière observée en 2023 devrait se poursuivre en 2024, soit une situation qui devrait amener les principales banques centrales à amorcer le cycle d’assouplissement. Cependant, elles devraient y aller avec prudence et progressivement tout en évitant un assouplissement prématuré qui risquerait d’engendrait une nouvelle vague d’inflation.

Au plan interne, la quatrième semaine du mois de janvier a été caractérisée par une reprise de l’inflation hebdomadaire, attestée par un taux de 0,33 % contre 0,16 % la semaine précédente. Au niveau du marché des changes, les légères tensions continuent à s’observer à l’indicatif, alors qu’au parallèle, une tendance à l’accalmie se poursuit. La monnaie nationale s’est dépréciée de 1,3 % à l’indicatif et de 0,5 % au parallèle.

I. ANALYSE DE L’ENVIRONNEMENT EXTÉRIEUR

L’économie mondiale reste caractérisée par des perspectives d’un ralentissement de l’activité productive et de l’inflation globale en 2024. S’agissant particulièrement de l’inflation, la tendance baissière observée en 2023 devrait se poursuivre à la faveur notamment des effets du resserrement de la politique monétaire par les principales banques centrales, la baisse des prix de l’énergie et produits agricoles.

Face à cette évolution, ces banques centrales envisagent un début de l’assouplissement monétaire. C’est le cas notamment de la Réserve fédérale américaine et de la Banque centrale européenne. Cependant, compte tenu des incertitudes entourant le caractère durable de cette tendance baissière, d’aucuns estiment que les changements d’orientation de la politique monétaire devraient être calibrés avec soin et sans précipitation. Un assouplissement prématuré de la politique monétaire risquerait de déclencher une nouvelle vague d’inflation et obliger les banques à des nouvelles hausses.

Par ailleurs, les perspectives économiques restent marquées également par les incertitudes quant à l’évolution des prix des produits de base, sur fond de l’intensification des tensions géopolitiques. Dans son rapport sur les perspectives des marchés des produits de base, la Banque mondiale note que le déclenchement du conflit au Moyen-Orient au début du mois d’octobre dernier a entraîné une remontée des prix. En effet, l’indice des prix des produits de base devrait baisser de 4,0% en 2024, après une contraction de près de 24,0% en 2023, la plus forte baisse enregistrée depuis la pandémie de COVID-19.

Concernant particulièrement les prix du pétrole, le baril s’est négocié, en moyenne, à 84,0 USD en 2023, avec un prix moyen de 90 dollars pour le quatrième trimestre de l’année. Toutefois, avec le ralentissement de la demande et la hausse de l’offre des pays hors OPEP, le baril du pétrole s’établirait, en moyenne, à 81,0 USD en 2024 et devrait se stabiliser à ce niveau en 2025.

Pour ce qui est des prix des métaux de base, ils devraient baisser de 5,0% en 2024 sur fond des perspectives d’une baisse de la demande sur fond du ralentissement de l’économie mondiale. Néanmoins, les prix devraient augmenter en 2025 influencés par les effets de la transition énergétique.

S’agissant des prix des denrées alimentaires, ils devraient baisser de 2,0 % en 2024 et 2025, après une contraction de 7,0 % en 2023. Toutefois, la non-reconduction de l’Initiative céréalière de la mer Noire, l’interdiction par l’Inde des exportations de riz non basmati et l’intensification du phénomène El Niño (phase chaude d’un cycle naturel de hautes et basses températures dans la partie tropicale de l’océan pacifique) sont autant de facteurs qui ont contrebalancé l’amélioration de l’offre.

II. ANALYSE DE L’ENVIRONNEMENT INTÉRIEUR

La croissance de l’économie congolaise demeure ferme, en dépit d’un environnement interne et externe difficile. Il est attendu une hausse du PIB réel de 4,8 % en 2024, soit un ralentissement de 1,4 point par rapport à l’estimation de 2023. Cette croissance serait soutenue par le secteur primaire, à travers le dynamisme des industries extractives (mines). Concernant l’inflation, elle devrait ralentir en 2024 à la faveur du maintien de l’orientation restrictive de la politique monétaire, conjugué à une politique budgétaire saine. A fin janvier 2024, l’inflation cumulée se situe à 1,38% contre 2,54% à la période correspondante de 2023 et une cible annuelle de 11,6%.

En rythme hebdomadaire, le taux d’inflation hebdomadaire s’est établi 0,33 % au cours de la quatrième semaine du mois contre 0,16 % la semaine précédente portant le cumul annuel à 1,38 %.

Sur le marché des changes, la monnaie nationale s’est dépréciée de 1,3 % à l’indicatif après une dépréciation de 1,4 %. Au parallèle, après une appréciation de 1,8 % la semaine passée, le franc congolais s’est déprécié de 0,5 %.

La gestion des finances publiques est caractérisée par une mobilisation des recettes de 1.365,5 milliards de CDF par les régies financières. Les dépenses se sont chiffrées à 1.221,7 milliards de CDF.

Sur le plan monétaire, le dispositif instrumental de la politique monétaire demeure inchangé. Le taux directeur et les coefficients de la réserve obligatoire se maintiennent à leur niveau atteint depuis les mois de juin et août derniers.

Les fourchettes d’appels d’offres des Bons BCC continuent à connaitre des ajustements délibérés, guidés par la nécessité d’une modulation maximale de la liquidité.

2.1. Secteur réel

Au regard de la confiance des chefs d’entreprises quant aux perspectives à court terme, l’économie congolaise devrait demeurer sur le sentier d’une croissance forte. Sur le marché des biens et services, l’inflation hebdomadaire s’est accélérée d’une semaine à l’autre, dans un contexte des tensions sur le segment parallèle du marché des changes.

2.1.1. Croissance

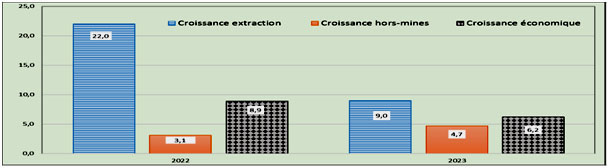

Les dernières prévisions effectuées par les services du FMI renseignent une croissance de 6,2 % attendue en 2023 contre 6,8 % initialement prévue. Cette révision à la baisse des perspectives de croissance s’expliquerait par le léger recul de la demande des produits miniers exportés par la RDC.

L’analyse sectorielle renseigne que la croissance de l’activité économique resterait essentiellement impulsée par l’activité dans le secteur primaire, bien qu’en faible progression comparativement à 2022, suivie de celle des secteurs tertiaire et secondaire.

La croissance de la valeur ajoutée du secteur primaire passerait de 15,6 % en 2022 à 7,5 % en 2023. L’évolution de ce secteur, bien qu’en ralentissement par rapport à l’année précédente, serait consécutive aux activités de la branche « Extraction » qui augmenterait de 9,0 % contre 22,0 % une année plus tôt, avec une contribution à la croissance de 3,1 points. La branche « Agriculture, foret, élevage, chasse et pêche » devrait, quant-à-elle, s’accroitre de 3,7 % contre 2,4 % l’année précédente.

Le secteur tertiaire, dont la contribution à la croissance se situerait à 1,5 point de pourcentage en 2023, enregistrerait une croissance de 4,1 % contre 3,3 %, grâce notamment à sa branche « Transports et Télécommunication » et « Commerce ».

Les activités des sous-branches « Transports et Télécommunication » indiqueraient des augmentations respectives de 3,1 % et 7,6 %, venant de 2,7 % et 6,5 %. Quant au commerce, sa valeur ajoutée afficherait une croissance de 3,5 % contre 2,7 % une année auparavant.

Pour ce qui est du secteur secondaire, bien que classé au troisième rang au titre de contributeur à la croissance, il devrait enregistrer un bond. La croissance de sa valeur ajoutée s’établirait à 7,5 % contre 2,8 % en 2022, suite notamment à l’accélération de 18,3 % de la branche « Bâtiment et travaux publics» venant de 3,5 % en 2022. Sa contribution à la croissance passerait de 0,2 point à 0,7 point de pourcentage.

Graphique 1. Évolution de la croissance du PIB réel, hors mines et la branche extraction (%)

Source : Cadrage FMI.

La mise en œuvre du PDL-145T, l’organisation des 9èmes jeux de la francophonie par le pays, la réhabilitation des voies et moyens de communication couplée à l’amélioration des revenus des ménages avec un effet positif sur la consommation, devraient propulser les activités de commerce, de restauration ainsi que des services bancaires.

2.1.2. Baromètre de conjoncture

Au dernier mois de l’année 2023, les résultats de l’enquête effectuée auprès des chefs d’entreprises révèlent une consolidation de la confiance de ces derniers quant à l’évolution de la conjoncture économique à court terme. En effet, le solde global brut d’opinions s’est établi à +30,6 % venant +29,3 % le mois précédent.

Cette confiance se traduit par une nette amélioration observée dans toutes les branches d’activités échantillonnées.

Graphique 2. Évolution du solde global d’opinions de chefs d’entreprises (%)

Source : Banque Centrale du Congo.

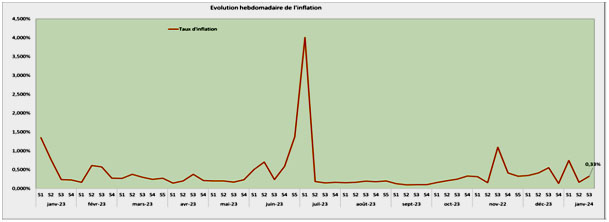

2.1.3. Marché des biens et services

La troisième semaine du mois de janvier 2024 a été caractérisée par une légère accélération du rythme de formation des prix. En effet, l’inflation hebdomadaire s’est établie à 0,325% contre 0,163% une semaine plus tôt. En cumul annuel, l’inflation est ressortie à 1,376% contre 2,544% à la période correspondante de 2023. En glissement annuel, l’inflation a atteint 22,341% à fin janvier 2024 contre 15,467% à fin janvier 2023. Pour rappel, la cible annuelle de l’inflation en 2024 est de 11,6 %.

Graphique 3. Évolution du taux d’inflation hebdomadaire

Source : Banque Centrale du Congo.

En outre, en ce qui concerne les contributions de fonctions de consommation à l’inflation hebdomadaire, il y a lieu de relever principalement la contribution de la fonction « Produits alimentaires et boissons non alcoolisées » soit 57,1%, « Articles d’habillement et chaussures » soit 9,9%, « Logement, eau, électricités, gaz, et autres combustibles » ainsi que les « Meubles, articles de ménage et entretien courant de la maison », soit 4,9 % de la variation globale de l’indice.

2.2. Finances Publiques

Pour l’exercice 2024, la loi de finances promulguée en équilibre, en recettes et dépenses, table sur un montant de 40.463,6 milliards de CDF, soit un taux d’accroissement de 24,7 % par rapport au budget 2023 chiffré à 32.456,8 milliards.

Les recettes attendues sont constituées des recettes du budget général de 36.469,5 milliards, des recettes des budgets annexes de 705,4 milliards et des recettes des comptes spéciaux de 3.288,7 milliards.

Sur le plan économique, l’action du Gouvernement sera essentiellement axée sur la poursuite de la mise en œuvre du programme de développement local à la base de 145 territoires (PDL 145 T) et les réformes visant l’assainissement des finances publiques.

Sur la base des prévisions des recettes internes fixées à 24.541,1 milliards de CDF dans la loi de finances de l’année en cours, le plan de trésorerie prévisionnel non validé table, quant à lui, à un niveau des recettes de l’ordre de 24.771,3 milliards et des dépenses à hauteur de 25.919,9 milliards.

Pour le mois de janvier courant, le plan de trésorerie prévisionnel prévoit la réalisation des recettes publiques à hauteur de 1.348,5 milliards de CDF contre des dépenses de 1.274,3 milliards.

2.2.1. Exécution des Opérations Financières de l’Etat

Au 24 janvier 2024, les régies financières ont mobilisé 1.365,5 milliards de CDF, avec une contribution de 876,6 milliards de la part de la DGI. Les recettes douanières de la DGDA ont atteint 339,4 milliards de CDF, alors celles provenant de la parafiscalité sous la gestion de la DGRAD se sont chiffrées à 149,4 milliards.

S’agissant des dépenses publiques, elles ont été exécutées à hauteur de 1.221,7 milliards de CDF. L’analyse par poste révèle que les décaissements effectués ont concerné pour l’essentiel les rubriques suivantes : « salaires des agents et fonctionnaires de l’Etat », « frais de fonctionnement des institutions et ministères », « subventions » et « dépenses en capital ».

– Situation des Bons et Obligations du Trésor

Le ministère des finances annonce qu’à la date du 30 janvier 2024, le Gouvernement congolais entend lever 50,0 millions de USD au titre d’Obligations du Trésor émises en dollar américain pour une maturité de 2 ans avec un taux d’intérêt proposé de 10% l’an. Les intérêts y relatifs seront remboursés périodiquement chaque six mois.

A la même date, il est également prévu une adjudication des Bons du Trésor indexés de 6 mois de maturité pour un montant de 100,0 milliards de CDF.

En ce qui concerne les remboursements, il y a lieu de relever qu’au 26 janvier 2024, le Trésor a globalement remboursé 194,06 milliards de CDF des titres échus dont 97,03 milliards au titre des Bons du Trésor et 97,03 milliards d’Obligations du Trésor.

2.3. Secteur extérieur

Au cours de la semaine sous examen, le marché des changes a été marqué par la dépréciation du franc congolais dans ses deux segments. Le niveau des réserves internationales équivaut à 2,7 mois d’importations. Les cours mondiaux des principaux produits de base intéressant l’économie de la RDC se sont inscrits en hausse.

2.3.1. Marché des changes, Budget en devises et réserves internationales

Au 26 janvier 2024, la monnaie nationale a enregistré une dépréciation hebdomadaire de 1,34 % à l’indicatif, situant le taux à 2.727,48 CDF le dollar américain. Au parallèle, le taux de change parallèle s’est établi à 2.703,44 CDF, soit une légère dépréciation de 0,50 %.

Dans les grandes villes des provinces, le taux de change moyen s’est situé à 2.710,61 CDF, soit un taux de dépréciation hebdomadaire de 0,24 %.

Au 18 janvier 2024, l’exécution du budget en devises s’est soldée par un excédent mensuel de 50,6 millions de USD, découlant des recettes de 103,9 millions et des dépenses de 53,8 millions.

Les réserves internationales se sont établies à 5.021,54 millions de USD au 25 janvier 2024, correspondant à 2,71 mois d’importations des biens et services. 2.3.2. Évolution des cours des produits de base

Au 25 janvier 2024, le cours du pétrole s’est accru de 3,44 %, en rythme hebdomadaire, se situant à 81,87 USD le baril, à la suite de données économiques positives aux États-Unis et de mesures de relance en Chine. En effet, les données économiques des Etats-Unis ont indiqué un taux de croissance du Produit intérieur brut (PIB) situé à 3,3 % en rythme annualisé au dernier trimestre 2023 contre 2,0 % attendu. Aussi, la banque centrale chinoise a annoncé, au cours de la semaine sous analyse, une baisse prochaine du taux de réserve obligatoire des banques, dans l’optique de parer à l’essoufflement de la croissance en Chine.

Le prix du cuivre a grimpé de 2,53 %, se situant à 8.563,50 USD, alors que celui de la tonne du cobalt se maintient à son niveau de depuis fin 2023, soit 32.750,38 USD.

Le cours de l’or s’est établi 2.016,13 USD, enregistrant une variation hebdomadaire nulle.

Les prix du riz, du blé et du maïs ont connu des hausses respectives de 2,10 %, 2,98 % et 0,62 %, se situant à 397,57 USD, 216,21 USD et 164,48 USD la tonne, en raison des perspectives d’un regain de la demande en provenance de la Chine.

2.3.3. Balance des biens

Pour l’année 2023, le volume des échanges entre la RDC et le reste du monde a régressé de 4,26 % par rapport à 2022, en raison de la baisse de la demande mondiale, attestée par le ralentissement de la croissance et la chute des cours des matières premières.

La Balance commerciale a affiché un excédent de 1.006,70 millions de USD contre celui de 1.013,77 millions enregistré en 2022. Rapproché au PIB, cet excédent représente 1,47 % contre 1,54 % en 2022.

2.4. Secteur Monétaire

Au 26 janvier 2024, le dispositif instrumental de la politique monétaire demeure inchangé par rapport à fin décembre 2023. En effet, l’état des instruments de la politique monétaire se présente comme suit : le taux directeur à 25 %, et le coefficient de la réserve obligatoire sur les dépôts à vue en franc congolais à 10 %. En outre, les autres coefficients de la réserve obligatoire ont été maintenus inchangés par rapport à leurs niveaux de 2022, à savoir : 0,0 % pour les dépôts en monnaie nationale à terme, 13,0 % et 12,0 % respectivement pour les dépôts à vue et à terme en monnaies étrangères.

Quant aux fourchettes d’appels d’offres des Bons BCC, elles continuent à faire preuve de flexibilité au regard de la nécessité d’une modulation optimale de la liquidité.

2.4.1. Comportement des agrégats monétaires

Au 26 janvier 2024, l’offre de monnaie centrale a enregistré une croissance hebdomadaire de 2,9 % pour s’établir à 8.510,5 milliards de CDF. Cette augmentation résulte des hausses enregistrées tant par les actifs intérieurs nets que des actifs extérieurs nets respectivement de 136,4 milliards de CDF et 102,9 milliards.

S’agissant des composantes, l’accroissement de la monnaie centrale découle principalement de la hausse des engagements envers les autres institutions de dépôts de 313,4 milliards alors que la circulation fiduciaire a enregistré une baisse de 74,0 milliards de CDF.

A contrario, les passifs monétaires au sens large ont enregistré une baisse hebdomadaire de 0,2 %, soit 74,0 milliards de CDF pour se situer à 36.054,0 milliards de CDF. Cette situation est attribuable à la baisse enregistrée par les actifs intérieurs nets de 176,9 milliards de CDF contrebalancé par la hausse des actifs extérieurs net de 102,9 milliards de CDF.

Pour ce qui est des composantes, la baisse de l’offre de monnaie est attribuable aux numéraires hors institutions de dépôts.

2.4.2. Marché monétaire

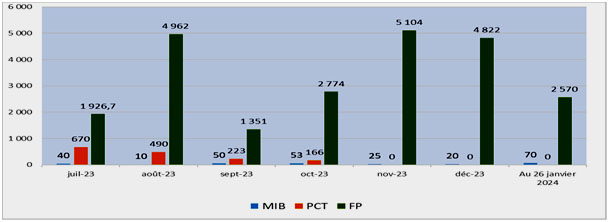

Le guichet des prêts à court terme a enregistré une opération à hauteur de 100,0 milliards de CDF au cours de la semaine sous analyse. En cumul mensuel, il affiche un volume d’opérations de 150,0 milliards de CDF. Pour rappel, en 2023, le volume d’opérations y enregistré s’est chiffré à 3.474,0 milliards.

Pour ce qui est du guichet des facilités permanentes, le volume des transactions hebdomadaire a atteint 881,0 milliards de CDF. En cumul mensuel, ce guichet affiche un volume d’opérations de 2.570,0 milliards de CDF. L’année écoulée avait connu un volume d’opérations exceptionnel de 21.569,7 de CDF.

Quant au marché interbancaire, il n’a enregistré aucune transaction au cours de la période sous analyse. En cumul mensuel, ce guichet affiche un volume d’opérations de 70,0 milliards de CDF. En 2023, le volume des transactions y enregistré s’est fixé à 373,0 milliards.

Les taux d’intérêt appliqués sur les différents guichets se sont situés entre 25,0 % et 26,0 %, sur le marché interbancaire, des prêts à court terme et celui des facilités permanentes.

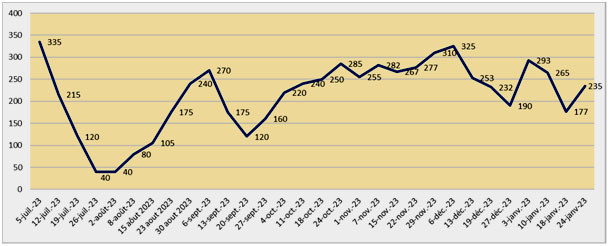

Graphique 4. Évolution mensuelle du marché monétaire (En milliards de CDF)

Source : Banque Centrale du Congo.

2.4.3. Évolution de la position nette des avoirs en monnaie nationale des banques commerciales en compte courant à la BCC

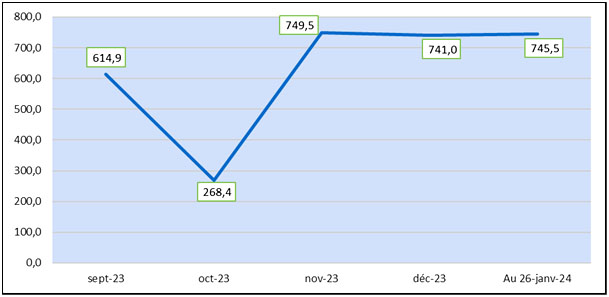

Au 26 janvier 2024, les avoirs des banques commerciales en monnaie nationale en compte courant à la Banque Centrale du Congo ont enregistré une hausse hebdomadaire de 310,0 milliards de CDF pour se situer à 3.198,2 milliards.

La réserve obligatoire en monnaie nationale notifiée étant de 2.452,7 milliards de CDF, il se dégage une position nette des avoirs en monnaie nationale des banques commerciales de 745,5 milliards de CDF contre un niveau de 435,4 milliards une semaine auparavant.

Par ailleurs, la réserve obligatoire en devises se situe à 974,9 milliards de CDF.

Graphique 5. Évolution de la position nette des avoirs en monnaie nationale des banques commerciales en compte courant à la BCC (En milliards de CDF)

Source : Banque Centrale du Congo.

2.4.4. Dynamisme de l’activité bancaire

A fin décembre 2023, le bilan consolidé du secteur bancaire affiche une hausse mensuelle de 2,12 % des dépôts de la clientèle, pour s’établir à 12.034,36 millions de USD. La structure de dépôts a été principalement dominée par les dépôts des ménages, des entreprises privées et ceux des entreprises publiques qui ont représenté respectivement 33,4 % ; 32,9 % et 11,2 % du total, suivis de ceux des petites et moyennes entreprises, des ISBLM et de l’Administration publique.

Quant aux crédits bruts, ils ont enregistré une régression mensuelle de 0,858 %, s’établissant à 7.278,7 millions de USD contre un niveau de 7.341,6 millions à fin novembre 2023. Cette situation découle principalement des crédits octroyés aux entreprises privées, ménages et aux petites et moyennes entreprises. Quant à la ventilation par monnaie, les crédits restent dominés par ceux en devises.

2.4.5. Évolution de l’émission monétaire

Au 25 janvier 2024, l’émission monétaire nette cumulée s’est établie à 19,8 milliards de CDF, tenant d’une mise en circulation des billets de 85,7 milliards et des destructions de 65,9 milliards de CDF. Les billets recyclés se sont établis à 406,1 milliards dont 69,7 % en provinces.

2.5. Etat des instruments de la politique monétaire

2.5.1. Le taux directeur

Le taux directeur est resté inchangé à 25 % l’an depuis la date du 08 août 2023. Ce dernier réajustement avait permis de relever l’attractivité des bons BCC à l’effet de permettre des arbitrages judicieux avec d’autres actifs notamment les devises.

Il a aussi renforcé les anticipations à la baisse de l’inflation en tant que signal de lutter contre ce phénomène. Il a induit aussi l’actualisation des coûts des créances en monnaie nationale à l’effet de limiter les recours subséquents avec effets sur la consommation l’investissement.

2.5.2. Les coefficients de la réserve obligatoire

En date du 19 juin 2023, le Comité de Politique Monétaire a décidé de l’augmentation du coefficient de la réserve obligatoire sur les dépôts à vue en monnaie nationale, passant de 0,0 % à 10,0 %. Les niveaux des autres coefficients de la réserve obligatoire ont été maintenus inchangés par rapport à leurs niveaux de 2022, à savoir : 0,0 % pour les dépôts en monnaie nationale à terme, 13,0 % et 12,0 % respectivement pour les dépôts à vue et à terme en monnaies étrangères.

2.5.3. Les fourchettes d’appels d’offres des bons BCC

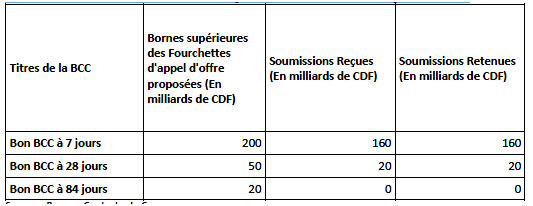

Lors de la séance d’adjudication du 24 janvier 2024, les souscriptions des banques se sont établies à 180,0 milliards de CDF dont 160,0 milliards portant sur les titres à 7 jours et 20,0 milliards pour ceux à 28 jours.

Toutefois, la Banque Centrale avait lancé un appel d’offre de 270,0 milliards de CDF, répartis à travers les bornes supérieures des fourchettes des titres suivants : Bon BCC à 7 jours : 200,0 milliards de CDF, Bon BCC à 28 jours : 50,0 milliards de CDF et Bon BCC à 84 jours : 20,0 milliards de CDF.

Tableau 2. Résultats de la séance d’adjudication du mercredi 24 janvier 2024

Source : Banque Centrale du Congo.

Ainsi, l’encours des Bons BCC est passé de 177,0 milliards de CDF à 235,0 milliards, soit une ponction hebdomadaire de 58,0 milliards de CDF. Cet encours est réparti de la manière suivante : 160,0 milliards de CDF pour la maturité à 7 jours, 60,0 milliards pour celle à 28 jours et 15,0 milliards pour celle à 84 jours. Au 26 janvier 2024, les charges des Bons BCC ont atteint 4.337,96 millions de CDF.

BCC